손실폭과 비싼 이자부담까지 이중으로 감수해야 하는데다 증시 하락세 부추겨

주식 초보자인 직장인 A씨는 코스피 지수가 2천400선을 넘어서고 2천600까지 갈수 있다는 이야기가 나오자 증권사에서 신용거래를 당겨 추가 배팅을 시작했다. 하지만 며칠 만에 순식간에 지수가 2천270선까지 추락하자 불안감에 밤잠을 설치고 있다. 바로 반대매매를 당하지 않을까 조마조마 하기 때문이다.

A씨는 "지금보다 지수가 더 밀린다면 꼼짝없이 반대매매를 당하게 되는데, 그렇게 되면 가뜩이나 마이너스인 수익률에다 손실폭이 완전 커지게 된다"면서 "지수가 상승하길 고대하고 있지만 만약 지수가 더 밀릴 경우에는 누구에게 돈을 빌려서라도 반대매매를 피해야 하는건지 갈피를 잡지 못하겠다"고 토로했다.

◆신용거래의 덫…반대매매

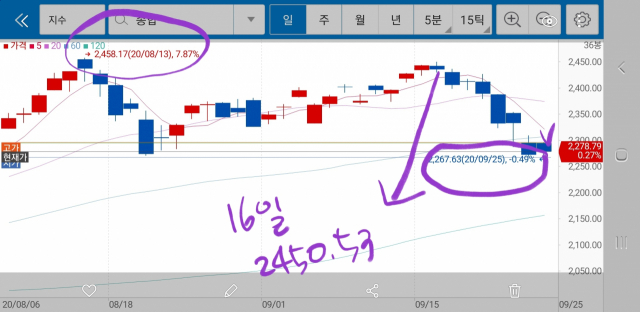

이달 16일 2천540.53까지 올랐던 코스피 지수가 8거래일 연속 뒤로 밀리면서 25일에는 급기야 2천278.79로 장을 마감했다.

LG화학의 분사 소식에다 테슬라 배터리데이가 기대만큼의 깜짝 발표를 내놓지 못하면서 빚어진 실망감, 미국 대선의 불확실성으로 인한 외국인 투자자들의 매도세 등이 겹쳐진 영향이다. 여기에다 내년 종목당 대주주 기준이 3억원으로 하향조정되는데 따른 개인투자자들의 매도 랠리와, 돌발 북한리스크까지 불안감을 가중시켰다.

상황이 이렇게 되자 상승장을 기대하며 신용거래까지 당겨 배팅했던 개인투자자들의 고민이 깊어지고 있다. 일일 반대매매 규모가 지난 23일의 경우 302억7천200만원으로 9년만에 최대치를 기록하기도 했다.

하루에 300억원어치가 넘는 규모의 반대매매가 이뤄진 것은 2011년 8월9일(311억3천500만원) 이후 처음일 만큼 이례적인 상황이다.

이같은 반대매매 규모는 올 3월 코로나19 팬데믹 선언으로 코스피 지수가 1천430선까지 밀렸을 때보다도 100억 이상 큰 규모다.

지난 10년 간 일일 반대매매가 200억원을 넘어섰던 적은 모두 24회다. 이 중 17회가 올들어 발생했다. 신용융자 잔고가 17조원을 넘어서는 등 '빚투'(빚내서 투자)가 역대 최대 수준까지 치달으면서, 반대로 증시가 추락할 때마다 강제 청산되는 규모도 함께 늘어난 것이다.

미수금 대비 반대매매 비중도 늘었다. 지난 23일 미수금 대비 반대매매 비중은 11.0%로 지난 10년 동안 역대 4번째를 기록했다.

금융투자협회 관계자는 "증시가 급락할 때마다 이에 따른 반대매매 규모가 증가하곤 했다"면서 "이번에도 코스피가 2천400을 넘어서면서 강세를 보이다가 연일 하락하면서 반대매매가 증가한 상황"고 말했다.

◆담보비율 이하로 떨어지면 원치않아도 강제 매도

반대매매는 투자자가 외상으로 산 주식(미수거래)에 대해 정해진 기일까지 결제대금을 추가로 납입하지 못할 경우 증권사가 고객의 의사와 관계없이 강제로 주식을 강제로 일괄 매도해 회수하는 것을 일컫는다.

통상 미수거래의 경우에는 3일, 신용거래의 경우에는 1~5개월(평균 3개월)이 상환기한이다.

이 때 신용융자담보비율은 140%를 유지해야 한다. 전체 주식가치(담보 제공된 주식·신용으로 매수한 주식가치)가 대출금액의 140%를 밑돌면 반대매매가 들어가게 된다.

신용거래는 보유 주식의 2배까지 가능하다. 예를 들어 5천만원어치 주식을 보유한 투자자는 이를 담보로 레버리지를 일으켜 최대 1억원까지 주식을 사들일 수 있다.

하지만 이같은 레버리지 매매는 주식 시장이 하락할 경우 심각한 손실을 초래할 수 있다. 만약 주가가 하락해 평가액(5천만원*담보비율 140%)이 7천만원까지 떨어질 경우 증권사는 즉시 반대매매를 시행한다.

이같은 반대매매 제도는 만약 증시가 폭락할 경우 투자자의 원금 손실은 물론이고 대출을 해준 증권사도 손해가 발생할 수 있는 상황을 미연에 방지하기 위해서다. 140% 평가액 바로 다음날 주가가 하루 최대 변동폭(30%)까지 떨어진다면 원금 이상의 손실이 발생하는 탓이다.

본인의 자금으로 투자했을 경우 평가액이 0%까지 가지 않을 경우 얼마든지 추후 상승 여지를 기대해 볼 수 있지만, 신용을 사용해 반대매매 될 경우에는 꼼짝없이 모든 손실을 떠안아야 한다는 점이다. 그만큼 '빚투'가 위험하다고 증시 전문가들이 누누히 강조하는 이유다.

평균적으로 증권사들의 신용융자 이자는 9.5%내외로, 시중은행 3~4배를 넘어선다. A씨처럼 신용거래를 했다가 수익을 거두지 못하고 반대매매 될 경우 손실폭은 물론이고 고금리 이자부담까지 떠안게 된다.

더구나 이같은 '빚투'의 급증은 우리 증시의 하락폭을 키워 전체 개인투자자들에게 피해를 입히는 요인이 되기도 한다. 반대매매의 급증으로 인해 과도한 매물이 출회하게 되면 결국 증시 하락을 가속화하기 때문이다.

증권업계 관계자는 "빚투가 증가하면서 최근에는 증권사마다 신용제공을 일시 중단하는 사태가 반복될 정도고, 증권사보다 요건이 까다로운 저축은행에서도 주식 신용대출에 나서다보니 반대매매에 더욱 취약한 구조가 됐다"면서 "신용은 자신의 통제할 수 있는 범위 내에서만 이용하는 것이 불문율"이라고 강조했다.