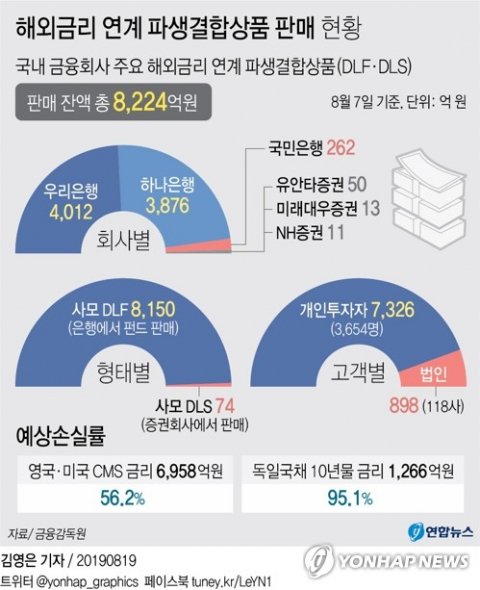

3천654명이 7천326억원 투자…獨국채 손실률 95%, 英·美 CMS도 56%

우리·하나은행서 대부분 사모펀드로 판매…금감원 "곧 합동검사 착수"

'금리 연계 파생결합펀드(DLF)'에 개인투자자 약 3천600명의 투자금 7천300억원이 물려 있는 것으로 집계됐다. 이 상품들의 지표금리가 현 수준으로 이어진다고 가정할 경우 원금의 절반 이상 손실이 예상된다.

금융감독원은 최근 급격한 수익률 악화로 논란이 된 DLF와 DLS(금리 연계 파생결합증권)에 대한 실태조사 결과 이같이 나타났다고 19일 발표했다. DLF와 DLS는 주요 해외금리에 연계된 파생상품이다. 은행에서 DLS에 투자하는 사모펀드 형태로 판매된 게 DLF다. 증권사에선 직접 DLS를 판매했다.

이들 상품은 금리가 만기까지 일정 구간에 머무르면 연 3.5∼4.0%의 수익률을 보장한다. 다만 기준치 아래로 내려가면 손실구간에 진입, 최악의 경우 원금을 모두 날린다.

판매잔액은 지난 7일 기준 8천224억원이다. 개인투자자 3천654명이 7천326억원어치를, 법인 188곳이 898억원 어치를 사들였다. 개인투자자로 보면 1인당 약 2억원꼴이다.

8천224억원 중 영국 CMS(파운드화 이자율스와프) 7년물 및 미국 CMS(달러화 이자율스와프) 5년물 금리를 기초자산으로 연동하는 상품이 6천958억원이다. 영국·미국의 CMS 금리가 하락하면서 이 가운데 5천973억원(총액의 85.8%)이 손실구간에 진입했다. 만기까지 현재 금리가 유지된다고 가정한 예상 손실률은 56.2%다.

영·미 CMS 연계 상품의 만기는 올해 492억원, 내년 6천141억원, 2022년 325억원이다. 금리가 더 내리면 손실률이 높아진다. 만기 때 두 기초자산 중 하나라도 0%가 되면 원금 전액 손실(수익률 -100.0%)이다.

독일 10년물 국채를 기초자산으로 삼은 1천266억원은 이미 해당 금리가 -0.7% 아래로 내려가면서 원금 전액 손실 구간에 진입했다. 예상 손실률이 95.1%다. 독일 국채 연계 상품의 만기는 올해 9∼11월에 돌아온다.